Un enfant majeur est en principe imposé personnellement et doit déclarer ses éventuels revenus séparément. Mais il est possible de continuer à le rattacher à votre foyer fiscal s’il a moins de 21 ans ou moins de 25 ans et poursuit des études.

La question du choix de rattachement se pose : faut-il bénéficier d’une économie d’impôt grâce au système de quotient familial ou réaliser une économie d’impôt en déduisant la pension alimentaire versée à son enfant qui a pris son indépendance ?

Le quotient familial

Il désigne le nombre de parts affectées à votre foyer fiscal pour le calcul de l’impôt sur le revenu. Le nombre de parts dépend de plusieurs éléments (situation de famille, nombre de personnes à charge).

Exemple :

Un couple marié avec 3 enfants : le couple bénéficiera de deux parts supplémentaires, une demi-part pour le premier, une demi-part pour le deuxième enfant, enfin une part pleine pour le troisième enfant.

Dans notre exemple le quotient familial sera donc de 4 parts.

Le rattachement d’un enfant majeur

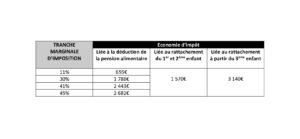

Il permet de diminuer le montant de votre impôt sur le revenu mais l’avantage fiscal est soumis à un plafond. L’économie d’impôt maximale pour chaque demi-part supplémentaire est de 1 570€.

Le versement d’une pension alimentaire

Si votre enfant n’est pas rattaché à votre foyer fiscal et ne dispose pas de revenus suffisants, vous pouvez lui verser une pension alimentaire qu’il devra déclarer. Cette pension est déductible dans la limite de 5 959€ par enfant et par an, en revanche vous perdez la demi-part ou la part liée à son rattachement.

L’avantage fiscal lié à la déduction de la pension alimentaire dépend de votre tranche marginale d’imposition.

Quelle solution choisir ?

Il est indispensable de faire les calculs pour trouver la meilleure solution fiscale car elle dépend notamment de votre tranche marginale d’imposition, des éventuels revenus imposables de vos enfants, du montant des charges déductibles pour votre enfant et des avantages fiscaux générés.

Une étude précise de votre situation permettra d’éviter que l’économie d’impôt obtenue d’un côté soit reprise de l’autre par l’administration fiscale ! Ce sont des calculs réalisés très régulièrement pour nos clients.